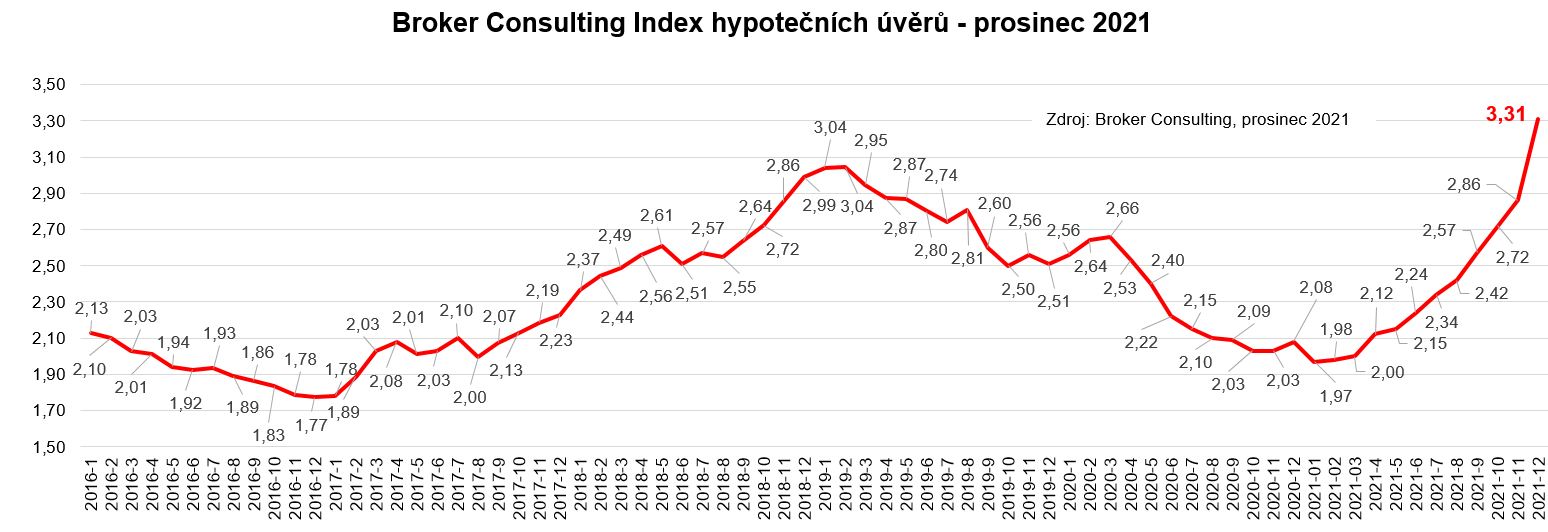

V posledním měsíci roku 2021 došlo podle očekávání odborníků k prudkému nárůstu průměrné úrokové sazby hypoték. To ostatně potvrzují i výsledky Broker Consulting Indexu hypotečních úvěrů. Zatímco říjnové i listopadové tempo bylo relativně pozvolné, v prosinci vzrostla průměrná úroková sazba o 0,45 procentního bodu na 3,31 %. Průměrná hypotéka se na sklonku roku držela na úrovni 3,03 milionu korun.

Začátek loňského roku byl ve znamení výrazně nízkých úrokových sazeb, a tedy i velkého zájmu klientů o sjednání hypotečního úvěru. Tím ovšem éra příznivé 2procentní úrokové sazby pro rok 2021 skočila. Pokud byl nárůst v následujících měsících pozvolný, a to do 0,1 procentního bodu, od dubna se již rozdíl zvětšoval. Začátkem léta průměrná hodnota úroku z hypotéky vzrostla na 2,34 %. V reakci na prudké zvyšování základních sazeb ze strany ČNB dál pokračoval trend růstu úrokových sazeb. V prosinci již sazby výrazně přesáhly hranici 3 procent.

„Vyšší sazby se pochopitelně odrazí v měsíčních splátkách hypotéky. Na vyšší splácenou částku se musí připravit nejen noví, ale také stávající klienti, kterým končí fixace úrokové sazby. Zejména klienti s napjatým domácím rozpočtem pocítí tuto změnu velice nepříjemně,“ upozorňuje Martin Novák, hlavní analytik Broker Consulting.

V porovnání s průměrnou sazbou v prosinci roku 2017 je aktuální zvýšení úrokových sazeb o více než 48 % vyšší. To už samo o sobě může vyvolat zájem, stávající klienti však mohou být zaskočeni tvrdou realitou. Jen pro představu: Klientovi s průměrným úvěrem z roku 2017 ve výši 1 949 000 korun, jehož splátka úvěru na 30 let činila 7 430 korun, nyní končí po pěti letech splácení fixace úrokové sazby. Nová sazba pro tohoto klienta však pravděpodobně nebude avizovaných 3,31 %, tj. průměrná sazba v prosinci, ale minimálně 4,19 %, což jsou aktuálně platné úrokové sazby. Jeho nová splátka na 5 let při splatnosti na 25 let bude činit 9 193 korun, a to je téměř o čtvrtinu vyšší částka než v jeho původní splátce.

„Češi stále touží po vlastním bydlení i přesto, že růst úrokových sazeb ani v letošním roce pravděpodobně ještě není u konce. Jedním z důvodů, proč s žádostí neotálet, jsou i stále se zvyšující ceny nemovitostí, ale také obava ze zpřísnění podmínek při poskytování produktu, které avizovala Česká národní banka k dubnu 2022,“ uzavírá Martin Novák.

Poznámka pro média: Broker Consulting Indexy je možné volně publikovat pouze s označením „Broker Consulting Index“ (např. Broker Consulting index hypotečních úvěrů). Více informací najdete též na webu https://www.bcas.cz/onas/pro-media/.

Broker Consulting Index hypotečních úvěrů je analytický nástroj, který ukazuje průměrnou úrokovou sazbu u hypotečních úvěrů, jež zprostředkovali konzultanti Broker Consulting a pobočky OK POINT u kteréhokoli poskytovatele hypotečních úvěrů. Jedná se o vážený aritmetický průměr, kdy hlavní vahou je objem úvěru. Tedy čím vyšší úvěr, tím jeho sazba do indexu vstupuje větší vahou. Výhodou metody výpočtu je skutečnost, že se do statistiky dostávají pouze skutečně schválené úvěry, a to bez výjimky všechny. Nemůže tak dojít ke zkreslení informací a index není závislý na dodávkách třetích stran. V principu se index počítá ze sazeb, které jsou v danou chvíli pro daného klienta nejnižší na trhu nebo se nejnižší hranici přibližují, neboť klient si vybírá z mnoha možností, které mu trh v danou chvíli nabízí. A většinou si vybírá právě nejnižší sazbu úvěru, který i v jiných parametrech splňuje jejich podmínky. Broker Consulting ročně zprostředkuje úvěry v objemu přesahujícím 13 miliard korun.

Kontakt pro média:

Tereza Kunová, Specialistka PR a externí komunikace

Mobil: +420 731 537 716, E-mail: tereza.kunova@bcas.cz