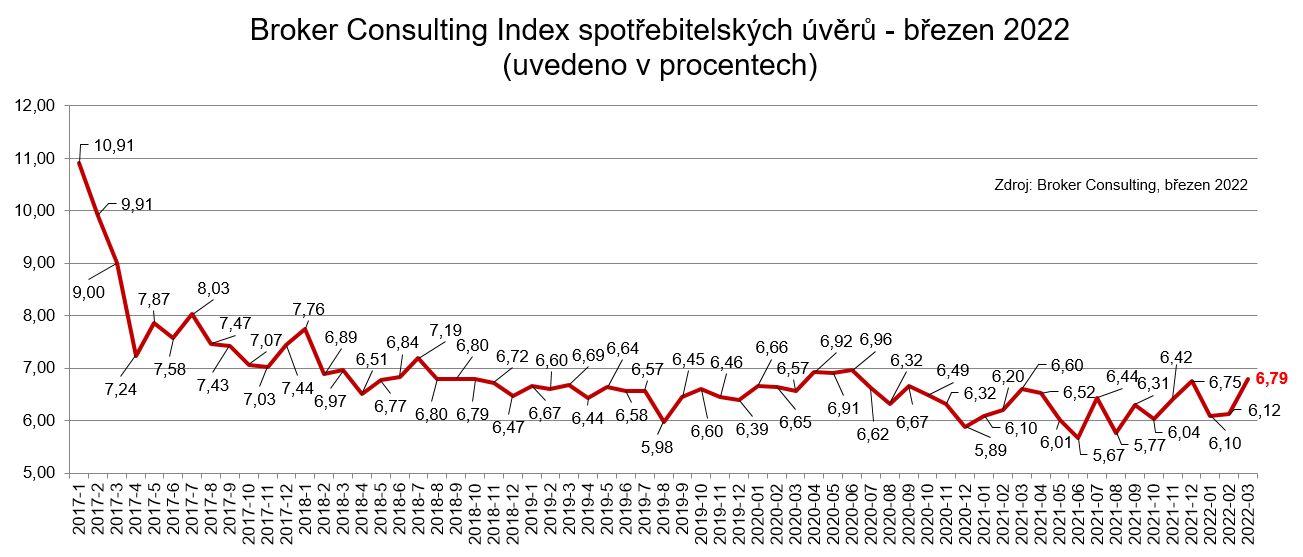

Březen přinesl další zdražení úvěrů na cokoli. Výsledky Broker Consulting Indexu spotřebitelských úvěrů ukazují, že jeho hodnota rostla v březnu ještě výrazněji, než jak tomu bylo v únoru. Meziměsíčně poskočila o 0,67 procentního bodu na 6,79 %. Přestože se průměrné úroková sazba úvěrů na spotřebu dál zvyšuje, je v zásadě na podobné úrovni, na jaké byla koncem minulého roku. S blížícím se obdobím letních dovolených lze podle odborníků očekávat zesílení nabídkových akcí bank a úvěrových společností, a tedy i změny v nastavení průměrných sazeb pro klienty.

Zatímco v únoru došlo u spotřebitelských úvěrů k nárůstu průměrné sazby o 0,02 procentního bodu na 6,12 %, březnový rozdíl byl již výraznější. Konkrétně se podle Broker Consulting Indexu spotřebitelských úvěrů sazba meziměsíčně zvedla o 0,67 procentního bodu na 6,79 %. Z grafu indexu je dále patrné, že jeho aktuální hodnota 6,79 % byla na téže úrovni naposledy v říjnu roku 2018.

„Průměrné úrokové sazby spotřebitelských úvěrů rostou letos už druhý měsíc v řadě, přesto se však jejich hodnoty pohybují prakticky na stejné úrovni, na které byly koncem roku 2021. Uvidíme, jakým směrem se banky vydají v dalších měsících vzhledem ke konkurenčnímu boji, který obvykle vrcholí v letním období, kdy pravidelně roste touha spotřebitelů pořídit si dovolenou na dluh. Právě letní prázdniny a Vánoce totiž dlouhodobě patří mezi klientsky nejoblíbenější období z hlediska spotřebitelských úvěrů,“ říká Michaela Pudilová, analytička hypotečních a spotřebitelských úvěrů společnosti Broker Consulting, a dodává: „Dovolená na úvěr je zaručeně nejrychlejší cestou do dluhové pasti. Spotřebitelé by měli dobře zvážit, zda jim dva týdny radosti stojí za následných sedm až deset let utahování opasků a strádání celé rodiny.“

Březnové významné zvýšení průměrné sazby úvěrů na spotřebu samozřejmě souvisí s navýšením úrokových sazeb ze strany České národní banky. Díky celkově nižší částce úvěru a kratší době splatnosti poskytovaných spotřebitelských úvěrů ale není dopad na klienta tak výrazný jako u úvěrů hypotečních.

Většina bank uvádí úrokové sazby spotřebitelských úvěrů formulací „od“ určitého procentuálního vyjádření. Do konečné úrokové sazby daného klienta se tak promítá jeho hodnocení, a to zejména rizikovost, celková úvěrová angažovanost a samozřejmě také jeho bonita. Obecně lze říci, že produkty, které klient dlouhodobě v pořádku splácí, nebo je již doplatil, jeho hodnocení vylepšují. Banky obvykle nahlížejí do bankovních i nebankovních registrů klientských informací, kde se tyto údaje shromažďují několik let zpětně. Pro hodnocení klienta je také rozhodující výše a stabilita jeho příjmů. Banka většinou poskytne klientovi nižší úrokovou sazbu, jestliže u ní vlastní také běžný účet, kam si pravidelně nechává zasílat příjmy. Z tohoto důvodu již klient bance dokládat příjmy nemusí.

Úrok je ale pouze jednou složkou výdajů, které klient v souvislosti s úvěrem zaplatí. Dalšími částkami, které tvoří celkové náklady úvěru, jsou i položky za poskytnutí úvěru, vedení úvěrového účtu nebo pojištění schopnosti splácet.

Broker Consulting Index spotřebitelských úvěrů je analytický nástroj, který ukazuje průměrnou úrokovou sazbu u spotřebitelských úvěrů, jež zprostředkovali konzultanti Broker Consulting a pobočky OK POINT u kteréhokoli poskytovatele bankovních úvěrů. Jedná se o vážený aritmetický průměr, kdy hlavní vahou je objem úvěru. Tedy čím vyšší úvěr, tím jeho sazba do Indexu vstupuje větší vahou. Výhodou metody výpočtu je to, že se do statistiky dostávají pouze skutečně schválené úvěry, a to bez výjimky všechny. Nemůže tak dojít ke zkreslení informací a Index není závislý na datech dodávaných třetími stranami.

Poznámka pro média: Broker Consulting Indexy je možné volně publikovat pouze s označením „Broker Consulting Index“ (např. Broker Consulting Index hypotečních úvěrů).

Proč je dobré Index sledovat

Broker Consulting Index spotřebitelských úvěrů zachycuje vývoj úrokových sazeb u spotřebitelských bankovních úvěrů. Je praktickým indikátorem toho, jak se pro českou veřejnost úvěry vyvíjejí z hlediska úrokových sazeb, a tedy i výše splátek na určitou půjčenou sumu. Lidé si tyto typy úvěrů berou, aby financovali různé potřeby. Od dovolené přes nový telefon až po překlenutí nějaké tíživé situace. Zásadní význam má index pro domácnosti, které splácejí větší množství úvěrů a splátky je dusí. Index jim může otevřít oči, že půjčky je možné refinancovat s mnohem nižší úrokovou sazbou, a nastartovat tak cestu za ozdravením rodinných financí. Sazby spotřebitelských úvěrů jsou na trhu velmi různé, lidé často dobře nezhodnotí situaci a sjednají si drahou půjčku. Index je důvěryhodným podkladem pro média při komunikaci praktického a pro občany zajímavého tématu. Index nemá za cíl ukazovat průměr trhu, ale zdravou sazbu. Pokud si proto člověk chce sjednat spotřebitelský úvěr ať už v bance, nebo v nebankovní instituci a úroková sazba je výrazněji vyšší než aktuální index, je potřeba zpozornět.

Kontakt pro média:

Tereza Kunová, specialistka PR a externí komunikace

mobil: +420 731 537 716, e-mail: tereza.kunova@bcas.cz