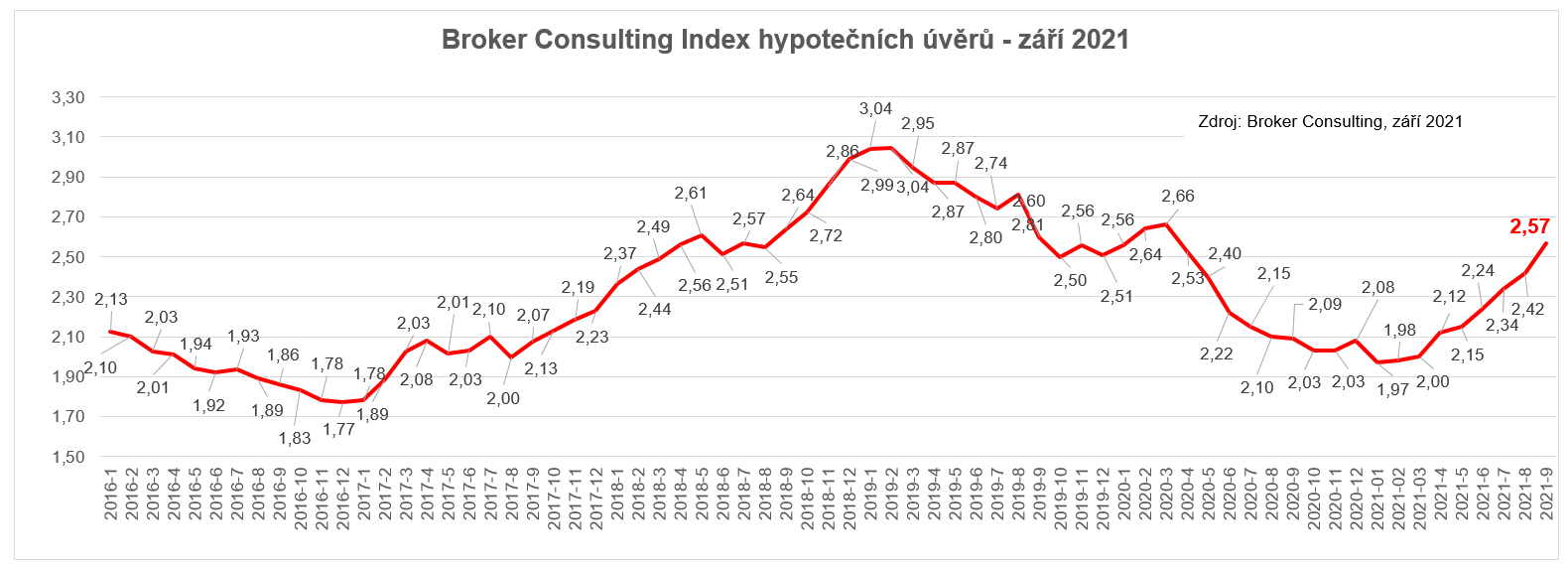

Zářijové výsledky Broker Consulting Indexu hypotečních úvěrů potvrdily jednoznačný trend růstu průměrné úrokové sazby, která meziměsíčně vzrostla o 0,15 procentního bodu na 2,57 %. Tempo růstu už předčilo i očekávání mnoha odborníků, podle kterých by sazby u pětileté fixace mohly na konci roku vyšplhat nikoli ke 3 %, ale 4 %.

„Úrokové sazby hypoték jdou nahoru ještě rychleji, než jsme odhadovali, a je tedy pravděpodobné, že u fixace na 5 let dosáhnou sazby hodnoty 3 % už na konci října. Poslední, nejsilnější obchodní kvartál, tak bude pro klienty a banky velmi složitý. Již v následujících dnech je třeba počítat se zvýšením sazeb u všech poskytovatelů hypoték o 0,4 – 0,7 procentního bodu. Je jasné, že hypoteční úvěry tak skokově podraží,“ upozorňuje Martin Novák, hlavní analytik Broker Consulting.

Jistotu ohledně pokračujícího zvyšování sazeb přineslo na sklonku září zasedání bankovní rady České národní banky, která skokově zvýšila základní úrokové sazby o 0,75 procentního bodu. ČNB zvyšuje sazby v reakci na rychlý nárůst inflace a není vyloučeno, že je bude zvyšovat i v dalších měsících. Otázkou je tedy o kolik. Inflační tlaky v české ekonomice jsou totiž velmi silné a nelze je označit za čistě „dovezené“, jelikož do inflace stále více zasahují i domácí vlivy v podobě růstu mezd.

Podle odborníků by se tak sazby u hypotéky s pětiletou fixací mohly do konce roku dostat ke 4 %. V takovém případě lze očekávat zbrzdění hypotečního trhu, či dokonce jeho úplné zastavení. Noví žadatelé o hypotéku se pak budou muset postupně adaptovat na nové podmínky a budou o to více zvažovat, zda si úvěr mohou dovolit.

Sekundárním efektem nárůstu sazeb by pak mohlo být zklidnění situace na nemovitostním trhu. Pro prodávající by mohlo být obtížnější nalézt pro své nemovitosti vhodné kupce, což by mohlo vést k zastavení růstu cen a případně i k mírné korekci. „Dlouhodobým problémem nemovitostního trhu je ale pomalá výstavba, která se navíc může ještě zhoršit. Na vině je růst cen materiálů, kvůli němuž developeři nebudou schopni či ochotni postavit a následně prodat nemovitosti za nasmlouvané ceny. Taková situace ale paradoxně může ceny nemovitostí zafixovat, nebo dokonce způsobit jejich zvýšení právě kvůli zdražení vstupních surovin,“ vysvětluje Martin Novák.

Na koho aktuální růst úrokových sazeb nejvíce doléhá, jsou klienti, kteří nyní řeší, zda koupit, či stavět a vzít si úvěr. Ti musí počítat s vyšší úrokovou sazbou, a tím pádem i vyšší měsíční splátkou. „Podobně na tom budou i klienti, kterým končí fixace v příštích týdnech a měsících. Musí se totiž psychicky, a pak finančně, připravit na to, že po 5 letech splácení úvěru budou dál pokračovat s vyššími splátkami,“ předpovídá Tomáš Mašek, majitel OK POINTU ve Znojmě.

Poznámka pro média: Broker Consulting Indexy je možné volně publikovat pouze s označením „Broker Consulting Index“ (např. Broker Consulting index hypotečních úvěrů).

Broker Consulting Index hypotečních úvěrů je analytický nástroj, který ukazuje průměrnou úrokovou sazbu u hypotečních úvěrů, jež zprostředkovali konzultanti Broker Consulting a pobočky OK POINT u kteréhokoli poskytovatele hypotečních úvěrů. Jedná se o vážený aritmetický průměr, kdy hlavní vahou je objem úvěru. Tedy čím vyšší úvěr, tím jeho sazba do indexu vstupuje větší vahou. Výhodou metody výpočtu je skutečnost, že se do statistiky dostávají pouze skutečně schválené úvěry, a to bez výjimky všechny. Nemůže tak dojít ke zkreslení informací a index není závislý na dodávkách třetích stran. V principu se index počítá ze sazeb, které jsou v danou chvíli pro daného klienta nejnižší na trhu nebo se nejnižší hranici přibližují, neboť klient si vybírá z mnoha možností, které mu trh v danou chvíli nabízí. A většinou si vybírá právě nejnižší sazbu úvěru, který i v jiných parametrech splňuje jejich podmínky. Broker Consulting ročně zprostředkuje úvěry v objemu přesahujícím 13 miliard korun.

Kontakt pro média:

Tereza Kunová, specialistka PR a externí komunikace

Mobil: +420 731 537 716, E-mail: tereza.kunova@bcas.cz