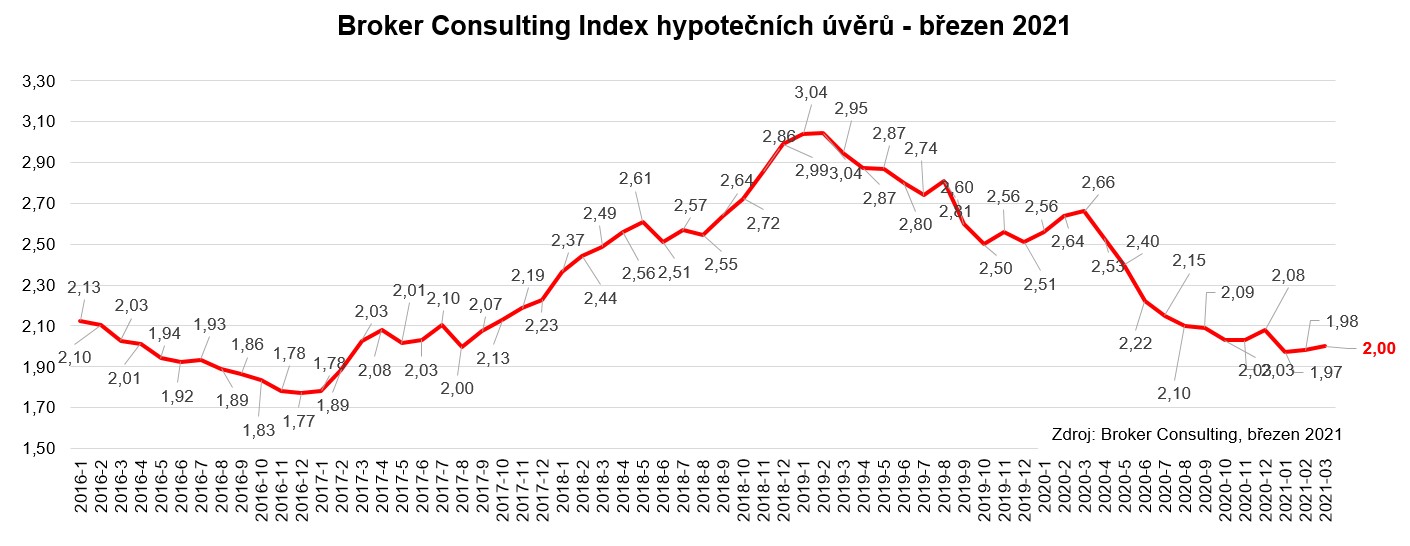

Úrokové sazby úvěrů na bydlení v březnu mírně vzrostly z únorových 1,98 % na 2 %. Podle Broker Consulting Indexu hypotečních úvěrů se tak od začátku roku začíná pozvolna projevovat trend očekávaného zvyšování sazeb až o 0,3procentního bodu. Průměrná výše hypotéky činila v březnu 2 918 730 korun.

Březnová data Indexu dávají za pravdu předchozím očekáváním z měsíce února. Průměrná úroková sazba hypotéky už sice dosáhla 2% hranice, ale o dramatickém růstu určitě hovořit nelze. „Důvodem je fakt, že se aktuálně stále zpracovávají a podepisují hypoteční úvěry z předchozích měsíců. Výraznější zvyšování úrokových sazeb, k němuž přistoupila většina bank navzdory tomu, že ČNB ponechala sazby beze změny, se v Indexu projeví s určitým zpožděním,“ vysvětluje Martin Novák, hlavní analytik Broker Consulting.

Zatímco v březnu loňského roku činila průměrná výše hypotéky 2 421 227 korun, letos v březnu už to byla částka 2 918 730 korun. I když hypotéky začínají zdražovat, zájem Čechů o ně rozhodně neupadá. Nahrává jim jednak snížení daní způsobené zrušením superhrubé mzdy, a jednak fakt, že v době koronavirových omezení neutrácejí za cestování, kulturu, sport a další koníčky. Současně se zvýšil jejich zájem o chaty a chalupy, k jejichž nákupu také využívají hypoteční úvěr.

„Vzhledem k enormnímu zájmu o hypotéky jsou téměř všechny bankovní ústavy nuceny prodloužit dobu na zpracování hypotečních úvěrů. Situaci při zpracování samozřejmě také komplikuje epidemická situace v zemi, respektive hygienická opatření a postupy bank k zamezení případné nákazy na pracovišti. Další komplikací je samozřejmě uzavření školek a škol a distanční výuka, která ztěžuje práci mnoha zaměstnancům bank, kteří zpracovávají žádosti o hypotéku. U některých bank tak dochází ke zdržení v rámci několika dní, u jiných se čekání na schválení hypotéky může protáhnout výrazně více,“ popisuje aktuální situaci Martin Novák.

Podle něj by žadatelé o hypotéku měli průběžně sledovat, jak si jednotlivé banky vedou s ohledem na délku zpracování žádosti. Je velmi důležité komunikovat nejen s bankou, ale také se všemi účastníky realitní transakce, zejména v případě nákupu nemovitosti. Žadatelé by měli být nanejvýš obezřetní, pokud jde o lhůty v kupní smlouvě a nastavení případných pokut. Jakékoli zdržení při schvalování hypotéky je samozřejmě nutné co nejdříve oznámit prodávajícímu.

Poznámka pro média: Broker Consulting Indexy je možné volně publikovat pouze s označením „Broker Consulting Index“ (např. Broker Consulting index hypotečních úvěrů). Více informací najdete též na webu https://www.bcas.cz/onas/pro-media/.

Broker Consulting Index hypotečních úvěrů je analytický nástroj, který ukazuje průměrnou úrokovou sazbu u hypotečních úvěrů, jež zprostředkovali konzultanti Broker Consulting a pobočky OK POINT u kteréhokoli poskytovatele hypotečních úvěrů. Jedná se o vážený aritmetický průměr, kdy hlavní vahou je objem úvěru. Tedy čím vyšší úvěr, tím jeho sazba do indexu vstupuje větší vahou. Výhodou metody výpočtu je skutečnost, že se do statistiky dostávají pouze skutečně schválené úvěry, a to bez výjimky všechny.

Nemůže tak dojít ke zkreslení informací a index není závislý na dodávkách třetích stran. V principu se index počítá ze sazeb, které jsou v danou chvíli pro daného klienta nejnižší na trhu nebo se nejnižší hranici přibližují, neboť klient si vybírá z mnoha možností, které mu trh v danou chvíli nabízí. A většinou si vybírá právě nejnižší sazbu úvěru, který i v jiných parametrech splňuje jejich podmínky. Broker Consulting ročně zprostředkuje úvěry v objemu přesahujícím 11 miliard korun.

Kontakt pro média:

Tereza Kunová, specialistka PR a externí komunikace

Mobil: +420 731 537 716, e-mail: tereza.kunova@bcas.cz