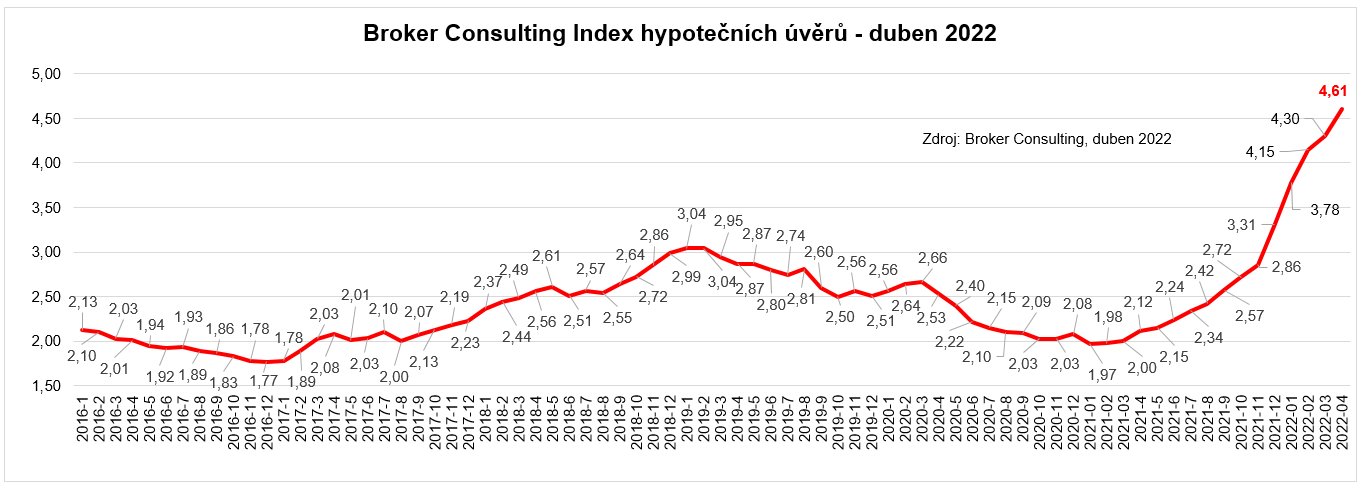

Průměrná úroková sazba hypoték se v dubnu ještě více přiblížila hranici 5 %. Jak ukázal Broker Consulting Index hypotečních úvěrů, jeho hodnota meziměsíčně vzrostla o 0,31 procentního bodu na 4,61 %. V porovnání s březnem jde o dvojnásobně rychlejší tempo, než jakým hodnota rostla z února na březen. Podle odborníků se pokles úrokových sazeb dá očekávat nejdříve počátkem příštího roku.

„Na začátku května proběhne další zasedání České národní banky, která nevyloučila, že i tentokrát přistoupí k navýšení základních úrokových sazeb. Zároveň se nechala slyšet, že vyšší úrokové sazby ponechá delší dobu. Banky tento vývoj samozřejmě bedlivě sledují. Odhaduji, že v krátké době jej promítnou i do úrokových sazeb hypoték,“ uvádí Michaela Pudilová, analytička hypotečních a spotřebitelských úvěrů Broker Consulting.

Kroky České národní banky, v kombinaci s rekordně vysokou inflací a dopady války na Ukrajině, ukazují, že doby nízkých úrokových sazeb jsou již definitivně minulostí. Podle Michaely Pudilové se sazby hypotečních úvěrů budou během letošního roku pohybovat v rozmezí 4 až 5 %, možná i lehce nad touto hranicí, vzhledem k aktuální hodnotě 4,61 %. Pudilová dále očekává, že k poklesu sazeb dojde nejdříve počátkem příštího roku.

V důsledku dubnového zpřísnění podmínek ČNB pro poskytování hypoték žadatelům nad 36 let musí mít již klient naspořeno více vlastních zdrojů, a to nejméně 20 % z hodnoty nemovitosti. Nicméně ještě větší roli sehrávají vysoké úrokové sazby, které nutí mnoho domácností vyčkávat. Nejde totiž pouze o pořízení nemovitosti nebo koupi pozemku, s náklady navíc musí klienti počítat také v případě stavebních materiálů a energií.

„Ještě komplikovanější situaci nyní čelí ti, kteří už hypotéku mají a v této době jim končí fixace úrokové sazby. Pokud si nefixovali úrokovou sazbu na další období několik měsíců předem, musí počítat s vyššími výdaji až o několik tisíc korun měsíčně. Zejména pro rodiny s napjatým rozpočtem může být nastalá situace obtížně řešitelný problém,“ upozorňuje Lukáš Kubík, ředitel poboček OK POINT v Ostravě a Olomouci.

V české společnosti přesto stále rezonuje názor, že vlastní bydlení je nezbytnou věcí, která přináší jistotu. Statistiky uvádějí, že až 70 % Čechů bydlí nebo chce bydlet ve vlastním. A na řešení vlastního bydlení je vhodná doba vždy.

Broker Consulting Index hypotečních úvěrů je analytický nástroj znázorňující průměrnou úrokovou sazbu u hypotečních úvěrů, které zprostředkovali konzultanti Broker Consulting a pobočky OK POINT u kteréhokoli poskytovatele hypotečních úvěrů. Jedná se o vážený aritmetický průměr, kdy hlavní vahou je objem úvěru. Tedy čím vyšší úvěr, tím jeho sazba vstupuje do indexu větší vahou. Výhodou metody výpočtu indexu je skutečnost, že se do statistiky dostávají pouze skutečně schválené úvěry, a to bez výjimky všechny. Nemůže tak dojít ke zkreslení informací a index není závislý na dodávkách třetích stran.

V principu se Broker Consulting Index hypotečních úvěrů počítá ze sazeb, které jsou v danou chvíli pro daného klienta nejnižší na trhu, anebo se nejnižší hranici přibližují, neboť klient si vybírá z mnoha možností, které mu trh v danou chvíli nabízí. A většinou si vybírá právě nejnižší sazbu úvěru, který i v jiných parametrech splňuje jejich podmínky. Broker Consulting ročně zprostředkuje úvěry v objemu přesahujícím 13 miliard korun.

Poznámka pro média: Broker Consulting Indexy je možné volně publikovat pouze s označením „Broker Consulting Index“ (např. Broker Consulting index hypotečních úvěrů).

Kontakt pro média:

Tereza Kunová, specialistka PR a externí komunikace

Mobil: +420 731 537 716, e-mail: tereza.kunova@bcas.cz