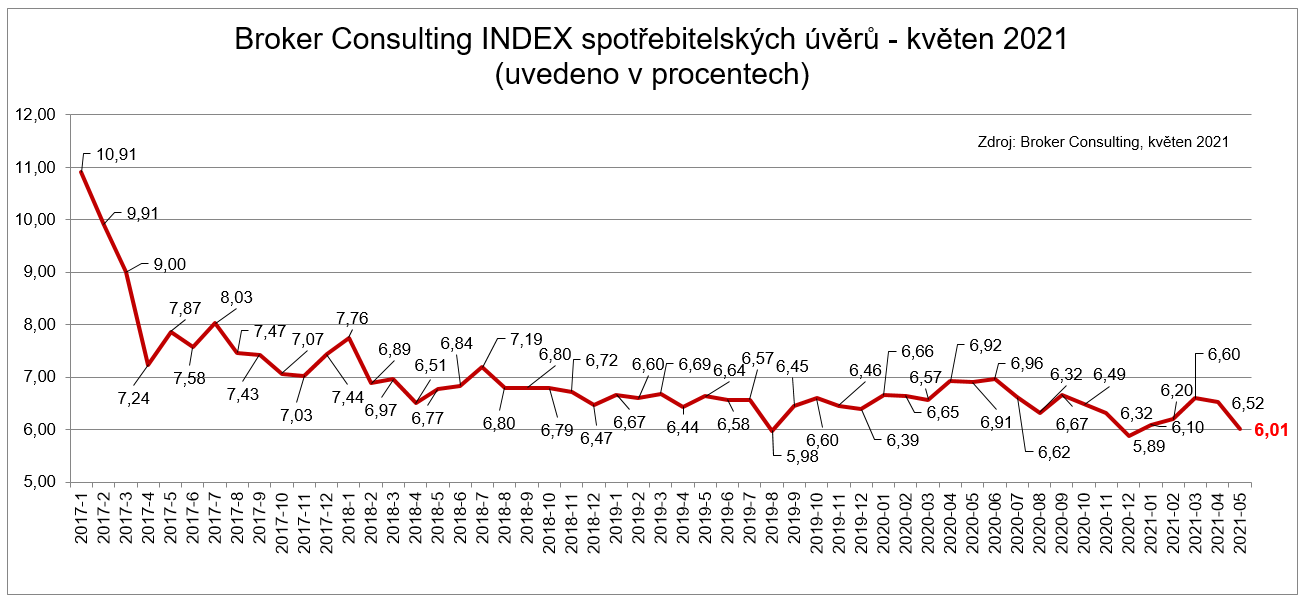

Průměrné sazby z úvěrů na cokoli pokračují už druhý měsíc v řadě klesajícím tempem. Podle dat Broker Consulting Indexu spotřebitelských úvěrů poklesla květnová hodnota ve srovnání s předchozím měsícem o 0,51procentního bodu až na 6,01 %. Přesně před rokem přitom byly sazby na úrovni 6,91 %.

„Naše předpověď týkající se vývoje průměrných sazeb u spotřebitelských úvěrů byla správná. Po několika měsících mírného růstu v řádu desetin procentních bodů dochází nyní k poklesu. Ukazuje se, že sazby u spotřebitelských úvěrů jsou v posledních letech spíše stabilní a výkyvy jsou dány sezonními vlivy nebo akcemi jednotlivých účastníků na trhu. Pro žadatele o úvěr je tak více než rozumné počítat spíše s průměrnou, nebo mírně vyšší úrokovou sazbou a nespoléhat se jen na marketingová sdělení úvěrových institucí lákající klienty na sazbu „již od“,“ komentuje květnové výsledky hlavní analytik Broker Consulting Martin Novák.

Česká národní banka na svém červnovém zasedání zvedla základní úrokové sazby. Tento krok povede ke zdražení peněz na mezibankovním trhu, avšak dopad bude mít především na hypoteční úvěry a úvěry pro podnikatele. V případě spotřebitelských úvěrů je tak sice namístě být obezřetný, nicméně kvůli konkurenčnímu boji se není třeba obávat dramatického zdražování.

„Pokud se klient rozhodne financovat nákup jakékoli věci pomocí spotřebitelského úvěru, mělo by jít o věc, kterou nezbytně potřebuje. Vždy doporučuji předem si důkladně prostudovat smlouvu a všeobecné obchodní podmínky. Pokud klient jakémukoli bodu nerozumí, měl by si vše nechat důkladně vysvětlit, ať již se zprostředkovatelem úvěru, nebo jeho poskytovatelem,“ radí Pavel Hošek, ředitel OK POINTu v Mostu.

S nástupem letního období a současným rozvolňováním proticovidových opatření bohužel sílí potřeba mnoha Čechů pořídit si dovolenou na dluh. „Dovolená na spotřebitelský úvěr je spolu s nákupem nákladných dárků na splátky asi nejhorší věc, kterou z pohledu správy financí může člověk udělat. Na krásnou dovolenou sice bude každý měsíc po výplatě rád vzpomínat, ale vzpomínkami zhoršenou finanční situaci celé rodiny na dalších několik let nenapraví,“ upozorňuje Martin Novák.

Broker Consulting Index spotřebitelských úvěrů je analytický nástroj, který ukazuje průměrnou úrokovou sazbu u spotřebitelských úvěrů, jež zprostředkovali konzultanti Broker Consulting a pobočky OK POINT u kteréhokoli poskytovatele bankovních úvěrů. Jedná se o vážený aritmetický průměr, kdy hlavní vahou je objem úvěru. Tedy čím vyšší úvěr, tím jeho sazba do Indexu vstupuje větší vahou. Výhodou metody výpočtu je to, že se do statistiky dostávají pouze skutečně schválené úvěry, a to bez výjimky všechny. Nemůže tak dojít ke zkreslení informací a Index není závislý na datech dodávaných třetími stranami.

Poznámka pro média: Broker Consulting Indexy je možné volně publikovat pouze s označením „Broker Consulting Index“ (např. Broker Consulting hypoteční index). Více informací najdete též na webu https://www.bcas.cz/onas/pro-media/.

Proč je dobré Index sledovat

Broker Consulting Index spotřebitelských úvěrů zachycuje vývoj úrokových sazeb u spotřebitelských bankovních úvěrů. Je praktickým indikátorem toho, jak se pro českou veřejnost úvěry vyvíjejí z hlediska úrokových sazeb, a tedy i výše splátek na určitou půjčenou sumu. Lidé si tyto typy úvěrů berou, aby financovali různé potřeby. Od dovolené přes nový telefon až po překlenutí nějaké tíživé situace. Zásadní význam má index pro domácnosti, které splácejí větší množství úvěrů a splátky je dusí. Index jim může otevřít oči, že půjčky je možné refinancovat s mnohem nižší úrokovou sazbou, a nastartovat tak cestu za ozdravením rodinných financí. Sazby spotřebitelských úvěrů jsou na trhu velmi různé, lidé často dobře nezhodnotí situaci a sjednají si drahou půjčku. Index je důvěryhodným podkladem pro média při komunikaci praktického a pro občany zajímavého tématu. Index nemá za cíl ukazovat průměr trhu, ale zdravou sazbu. Pokud si proto člověk chce sjednat spotřebitelský úvěr ať už v bance, nebo v nebankovní instituci a úroková sazba je výrazněji vyšší než aktuální index, je potřeba zpozornět.

Kontakt pro média:

Tereza Kunová, specialistka PR a externí komunikace

mobil: +420 731 537 716, e-mail: tereza.kunova@bcas.cz