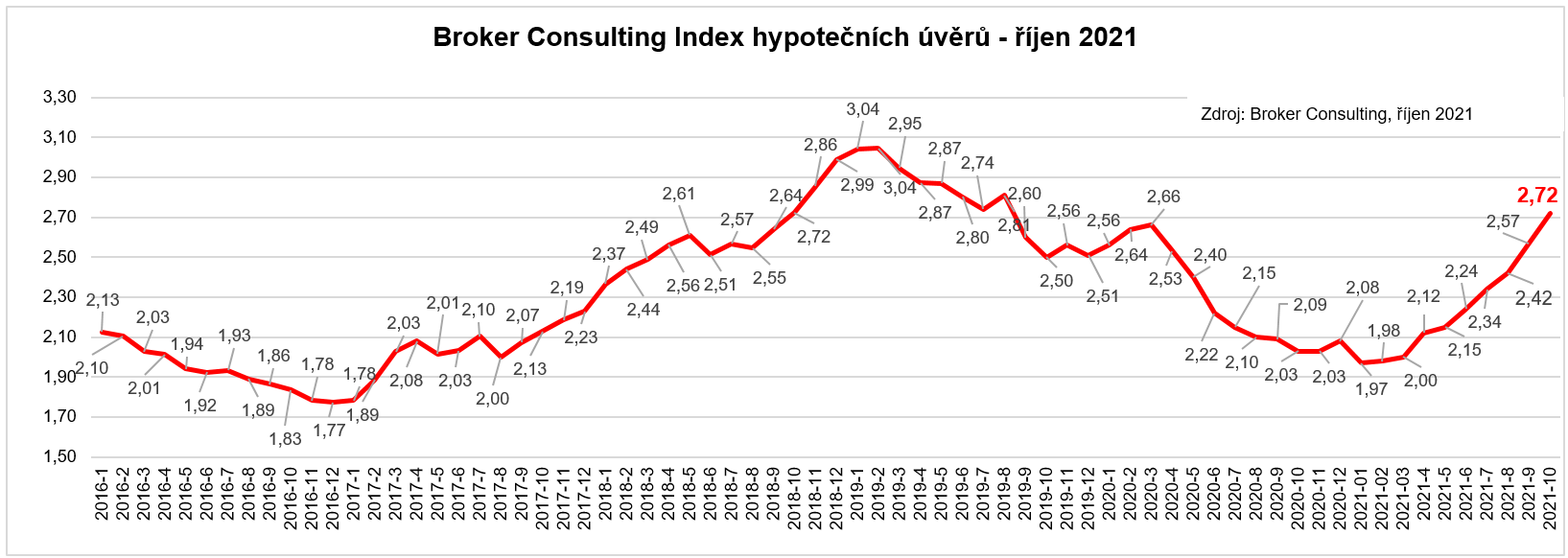

Podle Broker Consulting Indexu hypotečních úvěrů v říjnu opět vzrostla průměrná úroková sazba o 0,15 procentního bodu na 2,72 %. Její nárůst odráží zvyšování základní úrokové sazby ze strany České národní banky v předchozích měsících. Odborníci předpokládají, že sazby hypoték půjdou dál nahoru, jakmile se do nich promítne listopadové razantní zvýšení sazeb ČNB o 1,25 procentního bodu. Roste i průměrná výše hypotéky, která aktuálně činí 3 121 000 korun.

„Skokové zvýšení základních sazeb ČNB, od něhož se odvíjí úročení hypotečních úvěrů, se na poptávce Čechů po vlastním bydlení projeví až s určitým zpožděním. Poptávka byla před zvýšením sazeb enormní a očekávám, že průměrné sazby se budou i v listopadu zvyšovat jen postupně, přestože realita na straně bank, s níž se klienti setkají, je a bude diametrálně odlišná. Úrokové sazby aktuálně stoupají nahoru tak rychlým tempem, že se ještě nestihly plně projevit v Broker Consulting Indexu hypotečních úvěrů, který ukazuje data na základě podepsaných hypotečních úvěrů. Aktuální zvýšení sazeb se tak začne v Indexu projevovat až v listopadových výsledcích, či spíše až v těch prosincových,“ vysvětluje hlavní analytik Broker Consulting Martin Novák.

Podle údajů Ministerstva pro místní rozvoj objem sjednaných hypoték za uplynulé tři kvartály letošního roku již překonal dosavadní celoroční rekordy z předchozích let. Konkrétně padla magická hranice 300 miliard korun. Za výrazným zvýšením objemu úvěrů stojí především nárůst průměrné výše hypotéky, který kopíruje rostoucí ceny na nemovitostním trhu. Průměrná výše hypotéky je nyní podle údajů z Indexu 3 121 000 korun.

Na složitou situaci se musí připravit především klienti bank, kterým v příštích měsících bude končit fixace úrokové sazby. Broker Consulting Index hypotečních úvěrů a FIXIndex ukazuje, že v roce 2017 si více než 70 % klientů fixovalo sazby v rozmezí 1,79 až 2,29 % na pět let. Tato fixace jim tedy končí v letošním a příštím roce. „Nyní na tyto klienty čeká poměrně tvrdá ekonomická realita, kdy sazby se všemi slevami za další produkty začínají na 3 %. Po pěti letech splácení tak klienti sice dluží celkově méně, ale kvůli razantnímu růstu sazeb budou mít splátky úvěru vyšší v řádu tisíců korun,“ upozorňuje Jaroslav Laur, ředitel OK POINTů v Benešově a na pražském Jižním Městě.

Zda na hypotečním trhu dojde pod tíhou nových úrokových sazeb ke zpomalení, či dokonce propadu, bude jasné až v následujících měsících. Vzhledem k současnému vývoji, kdy sazby rostou každý měsíc o jeden procentní bod, lze očekávat, že kupující, kteří si nestihli pořídit hypoteční úvěr za nízkých sazeb, budou mnohem více zvažovat koupi nemovitosti. Podle Martina Nováka nelze vyloučit, že tito kupující později začnou tlačit na pokles cen nemovitostí. Na druhou stranu prodávající budou vůči tomuto tlaku po určitou dobu imunní i s ohledem na silně rostoucí inflaci.

Poznámka pro média: Broker Consulting Indexy je možné volně publikovat pouze s označením „Broker Consulting Index“ (např. Broker Consulting index hypotečních úvěrů).

Broker Consulting Index hypotečních úvěrů je analytický nástroj, který ukazuje průměrnou úrokovou sazbu u hypotečních úvěrů, jež zprostředkovali konzultanti Broker Consulting a pobočky OK POINT u kteréhokoli poskytovatele hypotečních úvěrů. Jedná se o vážený aritmetický průměr, kdy hlavní vahou je objem úvěru. Tedy čím vyšší úvěr, tím jeho sazba do indexu vstupuje větší vahou. Výhodou metody výpočtu je skutečnost, že se do statistiky dostávají pouze skutečně schválené úvěry, a to bez výjimky všechny. Nemůže tak dojít ke zkreslení informací a index není závislý na dodávkách třetích stran. V principu se index počítá ze sazeb, které jsou v danou chvíli pro daného klienta nejnižší na trhu nebo se nejnižší hranici přibližují, neboť klient si vybírá z mnoha možností, které mu trh v danou chvíli nabízí. A většinou si vybírá právě nejnižší sazbu úvěru, který i v jiných parametrech splňuje jejich podmínky. Broker Consulting ročně zprostředkuje úvěry v objemu přesahujícím 13 miliard korun.

Kontakt pro média:

Tereza Kunová, specialistka PR a externí komunikace

Mobil: +420 731 537 716, e-mail: tereza.kunova@bcas.cz