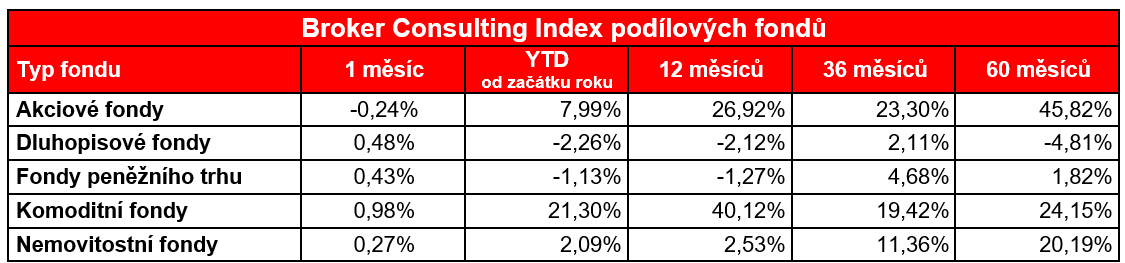

V červenci si pověstného Černého Petra vytáhly akciové fondy, které si jako jediné z kategorií sledovaných Broker Consulting Indexem podílových fondů odepsaly -0,24 procentních bodů. Dařilo se tradičně fondům komoditním, které meziměsíčně posílily o 0,98 %, a po delší době také fondům dluhopisovým i fondům peněžního trhu, které o měsíc dříve shodně vykázaly zápornou nulu. V červenci si již připsaly 0,48 %, respektive 0,43 %. Nemovitostní fondy posílily o 0,27 % a do značné míry odrážejí současnou situaci na nemovitostním trhu.

Kromě poklesu asijských akcií a také akcií energetických společností zaměřujících se na ropu a zemní plyn nepřinesl červenec žádné výraznější změny. „Letní období bývá na finančních trzích obecně většinou klidnější. Akciové fondy vykázaly v červenci podle našeho indexu jako jediné propad, a sice -0,24 %. K jejich méně obvyklé ztrátě přispěl výraznější pokles čínských a japonských akcií. Nedařilo se však ani akciím Jižní Ameriky a rozvojové trhy obecně zakončily měsíc v poklesu. Naopak známý americký akciový index S&P 500 dosahoval ve stejném období svého rekordního maxima,“ komentuje červencový vývoj na akciových trzích Lukáš Vokel, analytik konzervativních investic Broker Consulting.

Komoditní fondy si za posledních sedm měsíců připisují zvýšení hodnoty o jednu pětinu, za červenec posílily o 0,98 %. Ve výkonnosti tak mezi podílovými fondy jednoznačně kralují. Tahouni jako ropa, nafta, propan a lithium, díky nimž komoditní fondy dosáhly v prvním pololetí dvojciferného zhodnocení, v červenci převážně cenově stagnovali, příp. mírně poklesli. Naopak velmi dobře se dařilo například kávě a obilninám. Mírně rostlo i populární zlato, zatímco stříbro a platina vykázaly pokles.

Dluhopisové fondy a fondy peněžního trhu po dvou měsících opět mírně posílily. Výnos do splatnosti u amerických dluhopisů zaznamenal v uplynulých měsících pokles a v krátkodobém horizontu lze i nadále očekávat spíše nízké výnosy, potažmo vysoké ceny. Výnosy českých státních dluhopisů v červenci také klesaly, přičemž jejich další vývoj záleží na tom, zda Česká národní banka navýší úrokové sazby. Za uplynulý měsíc vykázaly lepší výkonnost dluhopisové fondy zaměřující se na státní dluhopisy a na evropské korporátní dluhopisy, naopak dluhopisy rozvojových trhů měly výkonnost slabší.

Nemovitostní fondy od začátku letošního roku posílily o 2,09 % a v určité míře reflektují situaci, která panuje na nemovitostním trhu. Poptávka v současné době vysoce převyšuje nabídku a je velice pravděpodobné, že ceny nemovitostí v Česku dlouhodobě porostou. Přestože se úrokové sazby aktuálně lehce zvyšují, jsou stále na velmi příznivé úrovni. Lze tedy očekávat, že v druhém pololetí ČNB přistoupí k dalšímu zvýšení základních úrokových sazeb. Podle údajů Evropského statistického úřadu vzrostly ceny domů a bytů v Česku v posledním čtvrtletí minulého roku o 8,9 %, což představuje čtvrtý nejvyšší růst v EU.

Doporučení Lukáše Vokela: Sledování nákladovosti vlastních investic

U podílových fondů se mnohdy velmi liší průběžné poplatky. Aby investor kvůli jejich výši nepřicházel o výnos, je namístě věnovat poplatkům náležitou pozornost a dobře se v nich vyznat. Při srovnání výkonnosti dvou téměř totožných podílových fondů s průběžným poplatkem lišícím se pouze o několik desetin procenta, je již rozdíl ve výkonnosti na delším horizontu opravdu citelný. U podílových fondů se celková nákladovost liší podle jejich kategorie. Každá z nich má zároveň odlišnou investiční strategii, portfolio, výkonnost i nákladovost. Při porovnání nákladovosti je potřeba pohlížet na podílové fondy objektivně.

Poznámka pro média: Broker Consulting Indexy je možné volně publikovat pouze s označením „Broker Consulting Index“ (např. Broker Consulting hypoteční index). Více informací najdete též na stránkách www.bcas.cz/onas/pro-media.

Index podílových fondů reprezentuje portfolio převážně českého investora. U akciových fondů nebere v potaz úzké regionální či sektorové zaměření, ale zaměřuje se na globální akciový trh. Složení fondů v akciovém indexu reflektuje portfolio běžného českého investora investujícího do akciových fondů. Podobné je to také u komoditních fondů, kde index reflektuje výkonnost fondů investujících převážně do tradičních komodit. U dluhopisových fondů klade index větší důraz na české a evropské dluhopisové fondy, ale ve výkonnosti zohledňuje i dluhopisové fondy investující do státních dluhopisů různých ekonomik a také dluhopisové fondy zaměřující na rizikovější dluhopisy, ale již s menší vahou. U peněžních fondů a nemovitostních fondů je sledována pouze výkonnost českých podílových fondů.

Proč je dobré index sledovat: Čeští investoři mají v podílových fondech zainvestován majetek ve výši zhruba 557 miliard korun. Fondy jsou velmi využívanou platformou pro dlouhodobé investování, zejména při vytváření rezerv pro období postaktivního věku (60+). Index ukazuje, jak se vede fondům dle jednotlivých tříd investičních aktiv. Investoři si mohou mimo jiné srovnávat, jak si jimi vybrané fondy vedou v porovnání s průměrem trhu.

Kontakt pro média:

Tereza Kunová, Specialistka PR a externí komunikace

Mobil: +420 731 537 716, E-mail: tereza.kunova@bcas.cz